こんにちは、当ブログをご覧くださりありがとうございます。

投資と受験(子育て)について発信している弾正少弼です。

(投稿2024年3月)

今回は、アメリカ CPI 消費者物価指数 3月の振り返りです。最初に まとめ から

2月記事を読んだあなたは、2項を飛ばしてもOKです。

まとめ

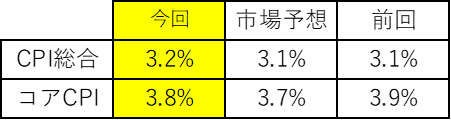

・CPIは3.2%と予想3.1%を上振れ。6月金利下げの見通しが後退。

・コア指数は予想3.7に対し3.8%。インフレ鈍化は足踏み。

CPIとは

アメリカ国内の物価の上昇・下降などの変動を表す経済指数で、「CPI(Consumer Price Index)」とも呼ばれ、米労働省が毎月中旬に公表しています。衣料や食料品など約200項目の品目の価格の変化を調査して指数化したもので、米国国民の生活水準を示す指標のひとつです。

消費者が購入するモノやサービスなどの物価の動きを把握するための指標で、インフレ率を分析するための最重要指標として、市場関係者からも注目されています。なお、消費者物価指数の中から、変動の激しいエネルギー関連数値や食料品目を取り除いたものを「消費者物価指数コア」といいます。

一般的に、生産者物価指数(PPI)が売り手側の価格を表すのに対し、消費者物価指数(CPI)は買い手側の価格を表します。

アメリカでは物価変動を示す類似した指標にPCEデフレータがありますが、PCEデフレータは月末頃に発表されるのに対し、CPIは月中旬頃に発表されるため先行指標として市場から注目されている。インフレの “程よさ” として多くの国々では前年同月比2%の上昇をターゲットとしている(インフレターゲット)。

CPIは主に都市部を調査対象としており、食料品やエネルギー、自動車や家具などの財、輸送・医療サービスなど約200品目の価格変動を集計している。全ての品目を含めた指標をCPI総合(あるいは単にCPI)と呼び、価格変動が大きい食料品やエネルギーを除いた指標をコアCPIと呼びます。

【総合とコアの2つに注目】

「物価の安定化」は中央銀行の主たる役割のひとつですが、食料品は天候などに左右され、エネルギーは資源国の紛争や産油国の生産量計画に大きな影響を受けるため、中央銀行の金融政策だけではコントロールできない側面があります。そのため、金融政策の効果をよりよく表すのがそれらの品目を除いた「コアCPI」であり、中央銀行のインフレ目標では基本的にコアCPIをターゲットとすることが多いです。一方で、市民生活においては当然ながら食料品やエネルギーの影響を受けるわけですから、総合を無視してコアだけを見れば良いという話ではありません。あくまで中央銀行においては、総合指数を横目に見つつも、コア指数の変動を重視して政策運営をしています。なお、米国FRBではPCEコアデフレータをインフレターゲットにしています。

【CPIの構成比率】

上記では約200品目を対象していると説明しましたが、各品目はそれぞれ重み係数が設定されています。主な品目(カテゴリー)の重み係数は以下の通りです。

・食料品(Food):13.37%

・住宅関連(Housing):42.36%

・住宅関連のうち住居費(Shelter):32.94%

・住宅関連のうちエネルギー(Household energy):3.25%

・輸送(Transportation):18.18%

・輸送のうち新車・中古車(New and used motor vehicles):9.22%

・輸送のうちガソリン(Gasolin, all types):3.74%

・医療(Medical care):8.48%

・娯楽(Recreation):5.11%

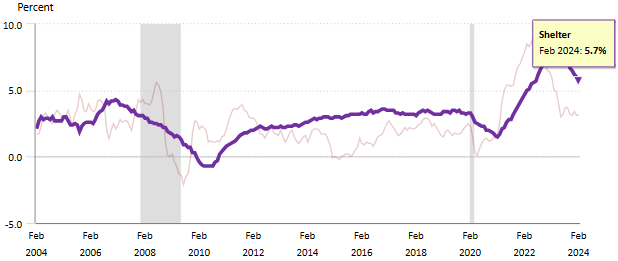

住居費(Shelter)の比率が33%程度と大きくなっている。インフレ指標において「住居費の変動が重要」と言われる理由は、この品目毎の比率の差異にあります。住居費は遅行指標とも呼ばれており、CPIを構成する品目の中では価格変動に時間的な遅れる。インフレを抑えようと中央銀行が利上げをしても、その影響が住居費の変化に表われるまでは半年から1年ほどかかる。

また、構成比率は定期的な見直しが行われます。その際、市民生活におけるそれぞれの品目の物価状況をなるべく均すように比率が変更されます。とはいえ、比率の変更によってCPIが1%や2%も劇的に変わることはありません。

【指標の見方(前年同月比と前月比)】

CPIに限った話ではありませんが、経済指標には前年同月比と前月比という2つの主な数値が発表されるケースが多い。前述したインフレターゲットの2%とは前年同月比を示します。平時は前年同月比の変化をインフレターゲットと見比べて、中央銀行が上手く物価をコントロールできているかを考えれば良いですが、平時以外(高インフレあるいはデフレ時)においては前年同月比だけではなく前月比も重要な数値になります。中央銀行が意図したとおりに物価が変化しているか?という事実をいち早く判断するためには、前年同月比よりも直近月と比較した前月比が適切です。

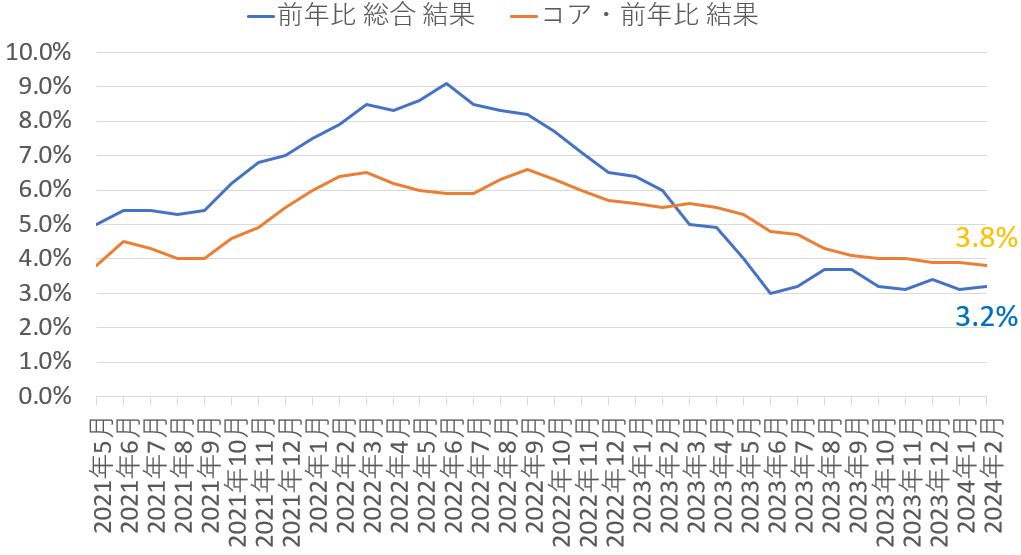

CPIの推移

2024年2月のCPIです。2024年3月12日発表

・CPIは予想3.1に対し3.2%と予想を上振れ。6月の金利下げの見通しが後退。

・コア指数の対前年比は予想3.7に対し3.8%。インフレ鈍化は足踏み。

米労働省が発表した、2月の消費者物価指数(CPI)は、前年同月比で3.2%上昇しました。前月の3.1%から加速し、市場予想の3.1%を上回りました。ガソリンと住居費の上昇が影響しています。ただし、米連邦準備理事会(FRB)が今年上半期に利下げを開始するという観測を変える公算はないとみられています。

食品とエネルギーを除くコア指数は、前年同月比で3.8%上昇しており、前月から0.1%鈍化。前月比では0.4%上昇し、前月と同じ。市場予想はそれぞれ3.7%上昇、0.3%上昇だった。

このデータをもとに、FRBが利下げをどのように判断するか引き続き注視が必要ですね。

要点のまとめ:

- 2月の米消費者物価指数(CPI)は前年同月比で3.2%上昇。

- コア指数(食品とエネルギーを除く)は3.8%上昇。

- FRBは利下げについて引き続き慎重にデータを見極めている。

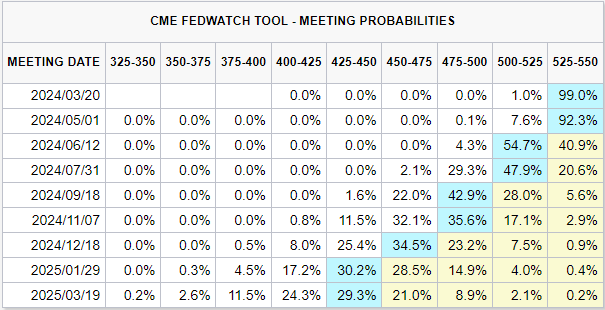

FRBがインフレ率の低下に十分な自信を持って、利下げを開始する時期について、金利先物市場では6月の見方が後退。

以下は2月の主なポイントです。

- ガソリン価格: 3.8%上昇(1月は3.3%下落)

- 住居費(家賃を含む): 0.4%上昇(1月は0.6%上昇)

- 食品価格: 変わらず(1月は0.4%上昇)

インフレ鈍化が少しづつ進んでおり、時期ズレはあるにしろ利下げに向け

少しづつ条件が整いつつある といったところ。

引き続きPCEデフレータ(物価指数)含め注目ですね。

↓米労働省労働統計局(BLS) 消費者物価指数の12か月変化率より

住居費(シェルター)は 前回6.0%から0.3%減の5.7%まで下がってきました。

↓FED WATCHの3月15日現在 6月FOMCでの金利据え置きが40.9% 後ろへ時期ズレ

下をクリックしていただけると励みになります。他のブロガーさんも参考にして下さい。![]()

![]()

Prime Student

Audible

Amazon music unlimited

インターネットでお得に取引!松井証券

ハイスピードプランの詳細はこちら

格安ドメイン取得サービス─ムームードメイン─

コメント