こんにちは、当ブログをご覧くださりありがとうございます。

投資について発信している弾正少弼です。

(投稿2025年9月)

今回は、トランプ関税の法的リスクです。

現在、トランプ関税(特に「相互関税」)の合法性を巡る訴訟が米連邦最高裁で審理される予定であり、違憲と判断される可能性が現実味を帯びています。以下に、違憲となる可能性とその場合の主なリスクを整理します。

🧭 違憲となる可能性:高まる司法の牽制

- 下級審(国際貿易裁判所・連邦控訴裁判所)ではすでに「違法」と判断済み

- 根拠法であるIEEPA(国際緊急経済権限法)には関税権限が明記されておらず、議会の承認なしに課税するのは憲法違反との見方が強い

- 過去の判例(例:学生ローン免除)でも「議会の承認なき政策は無効」とされた傾向があり、今回も同様の判断が下される可能性がある

⚠️ 違憲判決が出た場合の主なリスク

- 財政・企業への返金リスク

- 関税収入の喪失(2025年度は大幅増収見込み)

- 企業が過去に支払った関税の返還請求を行う権利が生じる

- 消費者も「関税による値上げ」を根拠に訴訟を起こす可能性

2. 通商政策の不安定化

- トランプ政権は「敗訴すればEUや日本との貿易合意を解消せざるを得ない」と警告

- 国際社会(EU・日本・韓国など)は「国際協調を損なう」と強く懸念

3. 国内政治・司法への影響

- 大統領権限の制限が明確化され、今後の通商政策に前例として影響

- トランプ支持層は「司法の横やり」と反発し、政治的分断が深まる可能性

4. 市場・企業戦略への影響

- 多国籍企業は数十億ドル規模の返還リスクを警戒

- 法的安定性の回復を期待する声と、政策の不透明性への懸念が交錯

これは単なる通商政策の問題ではなく、米国の三権分立の根幹や、グローバル市場の制度的安定性に関わる重要な局面です。

つづいて、トランプ関税が違憲となった場合の市場インパクトを、ETF戦略とセクター別の視点から掘り下げてみましょう。

📉 セクター別影響:勝ち組と負け組

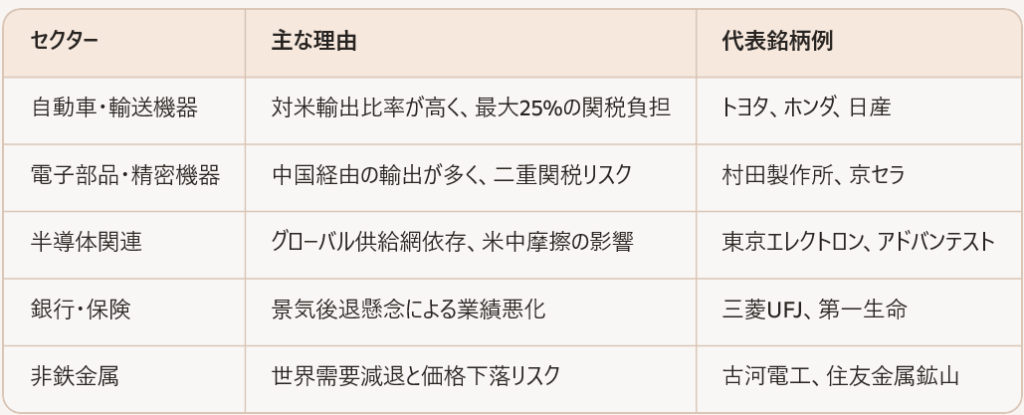

🚨 大きな打撃を受ける「負け組」セクター【リスク高】

これらのセクターは、違憲判決によって関税が撤回されれば一時的なリバウンドも期待できますが、政策の不透明性が続く限り、ボラティリティは高止まりするでしょう。

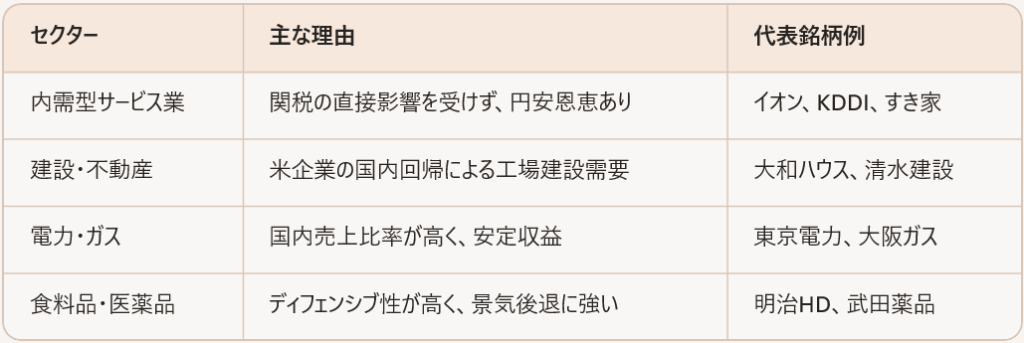

🛡️ 比較的安定する「勝ち組」セクター【防御力高】

これらは、関税撤回による直接的な恩恵は少ないものの、政策の混乱期において資金の逃避先として注目されやすいです。

📊 ETF戦略:リスク分散と機動性の確保

✅ 有望な戦略例

- レバレッジETF(SOXSなど)

→ 半導体セクターの急落時に短期的な逆張り戦略が有効。ただし、違憲判決後の急反発には注意。 - セクター別ETF(XLI, XLF, XLVなど)

→ 工業・金融・ヘルスケアなど、政策の影響度に応じてローテーション戦略を構築。 - 内需系ETF(JREIT, JPX-Nikkei Mid Small)

→ 国内回帰・円安恩恵を受ける銘柄群への分散投資。 - 米国債ETF(TLT, IEF)

→ 政策混乱時のリスクオフ局面での安全資産として機能。

🧠 視点

・違憲判決が出た場合、トランプ政権は報復的に通商合意を破棄する可能性があり、短期的にはリスクオフが加速

・中長期的には「制度的安定性の回復」によって、グローバル資金が再び米国市場に戻る可能性も

・その転換点を見極めるためには、裁判の進行状況とトランプ政権の声明を逐次モニターする必要あり

下をクリックしていただけると励みになります。他のブロガーさんも参考にして下さい。![]()

![]()

Prime Student

Audible

Amazon music unlimited

インターネットでお得に取引!松井証券

ハイスピードプランの詳細はこちら

格安ドメイン取得サービス─ムームードメイン─

コメント