こんにちは、当ブログをご覧くださりありがとうございます。

投資について発信している弾正少弼です。

(投稿2025年9月)

今回は、米利下げ再開 新興国資産に追い風 です。

米国の利下げ再開によるグローバル資金フローの変化と、新興国市場の相対的な魅力の高まりがあります。以下にその構造的な要因を整理します。

🧭 背景の構造:米利下げと新興国資産への資金流入

- 米国の利下げ → ドル安進行

- 米連邦準備制度(FRB)が利下げを再開したことで、ドルの金利魅力が低下。

- これによりドル安が進行し、新興国通貨が相対的に上昇しやすくなる。

- ドル建て債務の負担が軽減されるため、新興国の信用リスクも相対的に低下。

- キャリートレードの活性化

- 米国など低金利国で資金を調達し、高金利の新興国に投資する「キャリートレード」が再び注目されている。

- 特にブラジル、メキシコ、南アフリカなどは高金利を維持しており、利回り差が魅力となっている。

- 新興国債券・株式のリターンが急上昇

- 新興国の現地通貨建て国債は、年初来でドル換算15%のリターンを記録。

- 米国のハイイールド社債や米国債を大きく上回るパフォーマンス。

- MSCI新興国株式指数も最高値を更新するなど、株式市場も活況。

- インフレ沈静化と金融緩和余地

- 多くの新興国ではインフレが落ち着きつつあり、中央銀行が利下げに動く余地が拡大。

- これにより、景気刺激と資産価格上昇の両面で追い風となっている。

🌍 地政学・政策要因も影響

- トランプ政権による関税政策や米中関係の改善期待が、世界経済の不透明感を後退させる要因に。

- BRICS諸国の結束強化や、アジア新興国のサプライチェーン再編も、新興国の構造的な成長期待を支える要素。

📌 補足視点

この流れは、ドル建てETFのヘッジ戦略や、新興国通貨建て資産のポートフォリオ組み入れにも応用可能です。特に、米利下げが進む局面では、為替ヘッジのコスト低下とキャリー収益の拡大が見込まれます。

つづいて、新興国インド株の見通しについて整理します。

🇮🇳 インド株の見通し:2025年後半〜

✅ 成長ドライバー

- 人口ボーナスの本格化

インドは世界最多の人口を持ち、若年層比率が高く、内需主導の経済成長が期待されます。 - IT・テクノロジー産業の競争力

TCS、Infosys、Wiproなど、世界的に強いIT企業が多数。AI・デジタル化の波に乗り、グローバル展開が加速。 - インフラ投資の拡大

モディ政権による都市整備、鉄道・道路インフラへの大規模投資が進行中。 - 地政学的資金シフト

中国リスク回避の動きから、インドが「次のフロンティア市場」として注目され、外資流入が継続。 - 安定したマクロ経済

IMF予測では2025年のGDP成長率は6.5〜7.0%と、主要国の中でもトップクラス。

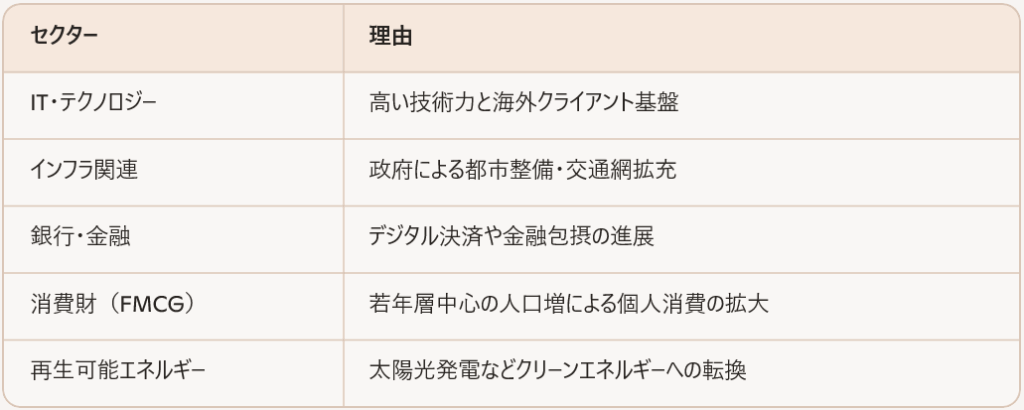

🔍 注目セクターとETF選択肢

ETF例:

- 国内ETF:NEXT FUNDS インド株式指数・Nifty50連動型(1678)

- 米国ETF:iShares MSCI India ETF(INDA)、WisdomTree India Earnings Fund(EPI)

⚠ リスク要因

- 政治的リスク:2024年総選挙後もモディ政権は安定しているが、政局変動には注意。

- インフレと金利:原油価格上昇などによる物価上昇が、RBIの利上げを誘発する可能性。

- 外資依存:外国人投資家の売りが入ると、株価が急落するリスクも。

📌 補足視点

インド株は、人口動態・IT競争力・地政学的資金流入という構造的な強みを持ち、中長期ポートフォリオの成長エンジンとして位置づける価値があります。特に、米中対立やサプライチェーン再編の文脈では、インドの戦略的ポジションが強化されており、ETFを通じた分散投資や通貨ヘッジ戦略との組み合わせが有効です。

下をクリックしていただけると励みになります。他のブロガーさんも参考にして下さい。![]()

![]()

Prime Student

Audible

Amazon music unlimited

インターネットでお得に取引!松井証券

ハイスピードプランの詳細はこちら

格安ドメイン取得サービス─ムームードメイン─

コメント