こんにちは、当ブログをご覧くださりありがとうございます。

投資と受験(子育て)について発信している弾正少弼です。

(投稿2025年9月)

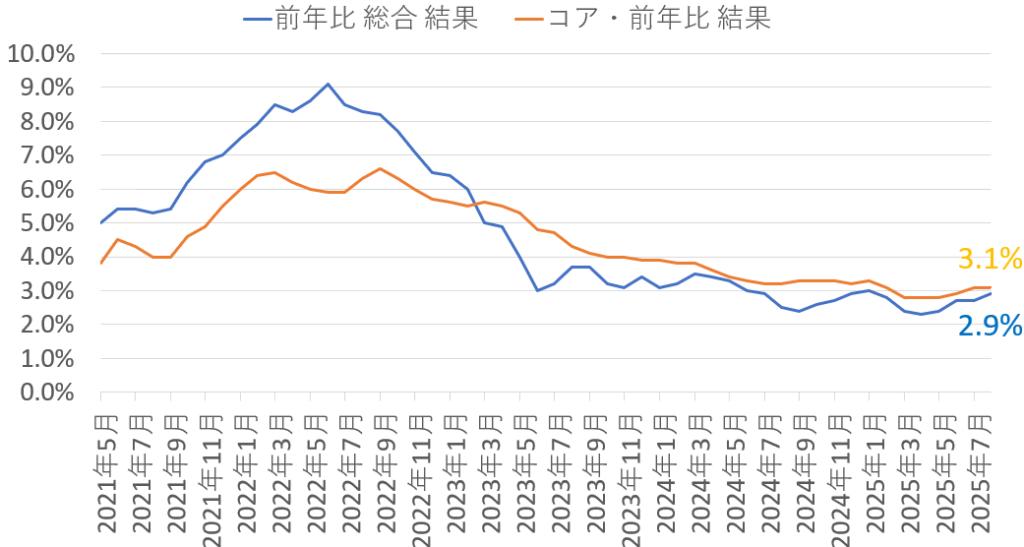

今回は、アメリカ CPI 消費者物価指数 9月の振り返りです。

🧾 9月11日CPIの結果概要

- 総合CPI(前年比):+2.9%(市場予想と一致)

- コアCPI(前年比):+3.1%(市場予想と一致)

- 前月比CPI:+0.4%(予想0.3%を上回る)

- 住居費(Shelter):前年比+3.6%、前月比+0.4%と再加速

インフレ圧力は依然として根強いものの、予想通りの水準で「制御不能ではない」との評価が広がりました。

📉 労働市場の冷え込みが利下げ期待を後押し

- 新規失業保険申請件数:26.3万件(予想23.5万件を大幅に上回り、約4年ぶりの高水準)

- 非農業部門雇用者数:予想を下回る伸び

- 失業率:4.3%に上昇

これらの統計が「FRBは雇用安定を優先する」との見方を強め、利下げ期待が急速に高まりました。

📈 米国株市場の反応と今後の見通し

当日の反応(9月11日)

主要3指数すべてが史上最高値を更新。

🔮 今後の米国株見通し(短期〜年末)

ポジティブ要因

- 利下げ期待の定着:9月FOMCでの0.25%利下げがほぼ確実視され、年内さらに2回の利下げも織り込まれつつある

- 金利低下による株式バリュエーションの支援:特にテック・グロース株に追い風

- ドル安・債券利回り低下:リスク資産への資金流入を促進

リスク要因 - インフレの再加速懸念:住居費やサービス価格が再び上昇傾向

- 季節性(9月は歴史的に弱い):バリュエーション調整の可能性

- FOMCの経済予測次第:9月16〜17日のFOMCでの「Summary of Economic Projections」が市場のセンチメントを左右

🎯 ETF戦略

ETF戦略やセクターローテーションにおいては、以下の点が重要になりそうです:

・FOMC後のボラティリティに備えたポジション調整

・利下げ局面でのレバレッジETF(SOXLなど)への短期的な追い風

・インフレ再燃リスクを見越したヘッジ(例:金ETF、ショート系ETF)

下をクリックしていただけると励みになります。他のブロガーさんも参考にして下さい。![]()

![]()

Prime Student

Audible

Amazon music unlimited

インターネットでお得に取引!松井証券

ハイスピードプランの詳細はこちら

格安ドメイン取得サービス─ムームードメイン─

コメント